ROI en Plantas Fotovoltaicas: Cuánto Tarda en Recuperarse la Inversión en España (2026)

Introducción

Si estás evaluando invertir en una planta fotovoltaica en España, la pregunta más importante no es cuánta energía producirá, sino ¿en cuánto tiempo recuperaré mi inversión? El ROI (Return on Investment) y el periodo de payback son los indicadores financieros que todo asset manager, inversor o desarrollador debe dominar antes de firmar un contrato de EPC o de financiación.

En 2026, el panorama de la inversión solar en España ha madurado. Los precios de paneles se han estabilizado, los costes de CAPEX han bajado un 40% respecto a 2020, y los mecanismos de financiación son más accesibles. Pero la volatilidad del precio de mercado (pool eléctrico) y las restricciones de red introducen nuevas variables que pueden hacer que dos plantas idénticas tengan ROIs completamente diferentes.

En este artículo, desglosaremos paso a paso cómo calcular el ROI real de una planta fotovoltaica, analizaremos escenarios con y sin PPA, con y sin hibridación (BESS), y compararemos el tiempo de retorno según la zona climática de España. Además, revisaremos casos reales de plantas en operación para validar estos cálculos con datos del mundo real.

1. ¿Qué es el ROI y cómo se calcula en plantas fotovoltaicas?

El ROI (Return on Investment) mide el porcentaje de retorno que obtienes sobre tu inversión inicial. La fórmula básica es:

Para plantas fotovoltaicas, el beneficio neto es la suma de los ingresos por venta de energía menos los costes operativos (OPEX) a lo largo de la vida útil del proyecto (típicamente 25-30 años). La inversión inicial incluye:

- CAPEX fotovoltaico: paneles, inversores, estructuras, obra civil, conexión a red

- CAPEX BESS (si aplica): baterías, BMS, transformadores adicionales

- Costes de desarrollo: permisos, estudios de ingeniería, avales

- Financiación: intereses del préstamo bancario (si no es equity puro)

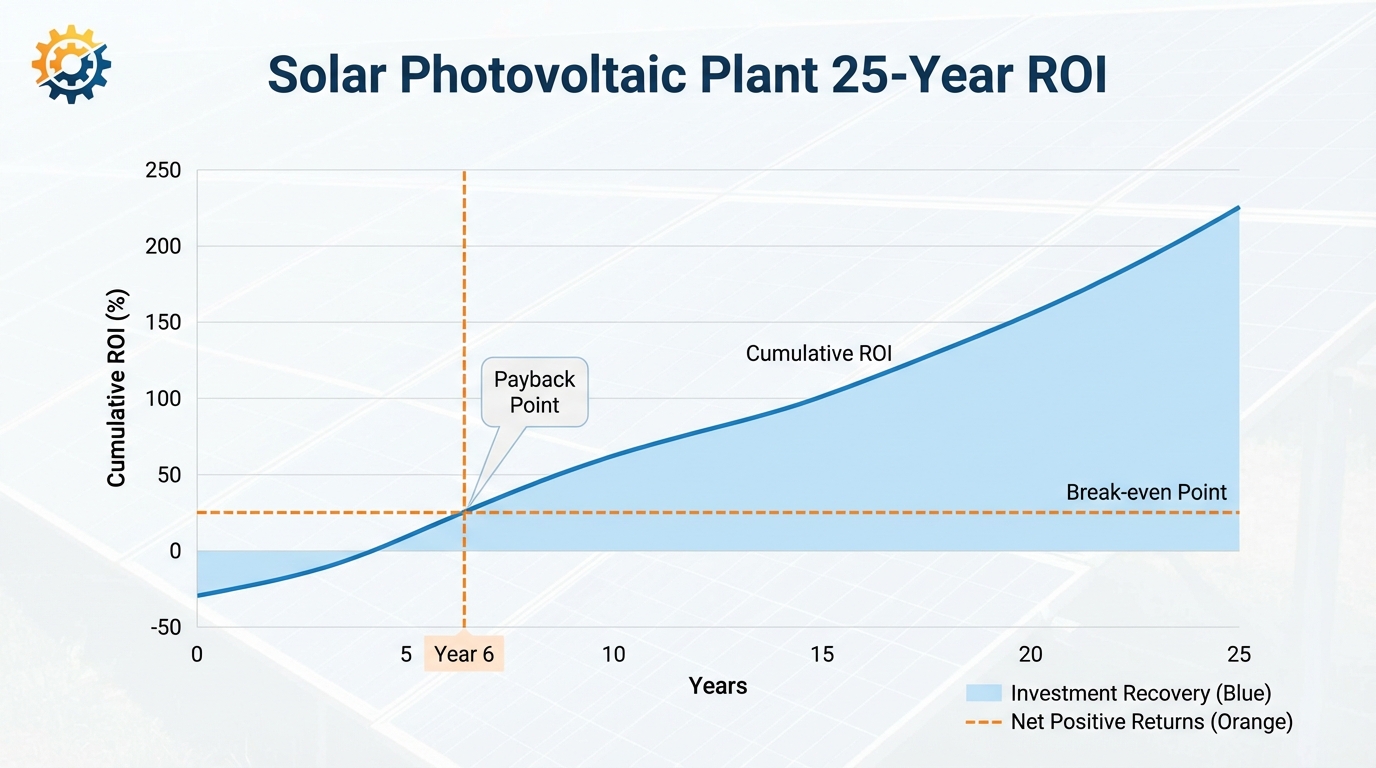

Periodo de Payback (Tiempo de Retorno)

Más relevante para muchos inversores es el payback period: ¿cuántos años tardaré en recuperar mi inversión inicial? Este indicador es más intuitivo que el ROI:

Un payback de 6-8 años es considerado excelente en plantas a gran escala en España. Por encima de 12 años, el proyecto empieza a ser menos atractivo para inversores institucionales.

2. Escenario Base: Planta sin PPA en mercado spot

Analicemos un caso real simplificado de una planta de 10 MWp en la provincia de Sevilla, vertiendo energía al mercado pool (sin PPA):

Datos de entrada (2026)

| Concepto | Valor |

|---|---|

| Potencia instalada | 10 MWp |

| CAPEX total | 5,5 M€ (550 €/kWp) |

| Producción anual estimada | 17.500 MWh |

| Precio medio capturado (pool) | 45 €/MWh |

| OPEX anual | 80.000 € (8 €/kWp/año) |

| Financiación | 70% deuda, 30% equity |

| Coste de deuda | 4,5% |

Cálculo de flujos

- Ingresos anuales: 17.500 MWh × 45 €/MWh = 787.500 €

- OPEX anual: 80.000 €

- Flujo de caja bruto: 707.500 €

- Servicio de deuda (70% de 5,5M€ a 4,5% en 15 años): ~320.000 €/año

- Flujo de caja libre (equity): ~387.500 €/año

Con una inversión en equity de 1,65 M€ (30% de 5,5M€), el payback sobre equity es:

Resultado: En un escenario optimista de mercado spot a 45 €/MWh constante y sin curtailment, el inversor recupera su capital en 4-5 años.

⚠️ Realidad operativa

En la práctica, el precio medio capturado fluctúa. En 2023 estuvo en 80 €/MWh (crisis energética), pero en 2025 cayó a 35-40 €/MWh. Esta volatilidad hace que muchos inversores prefieran la estabilidad de un PPA.

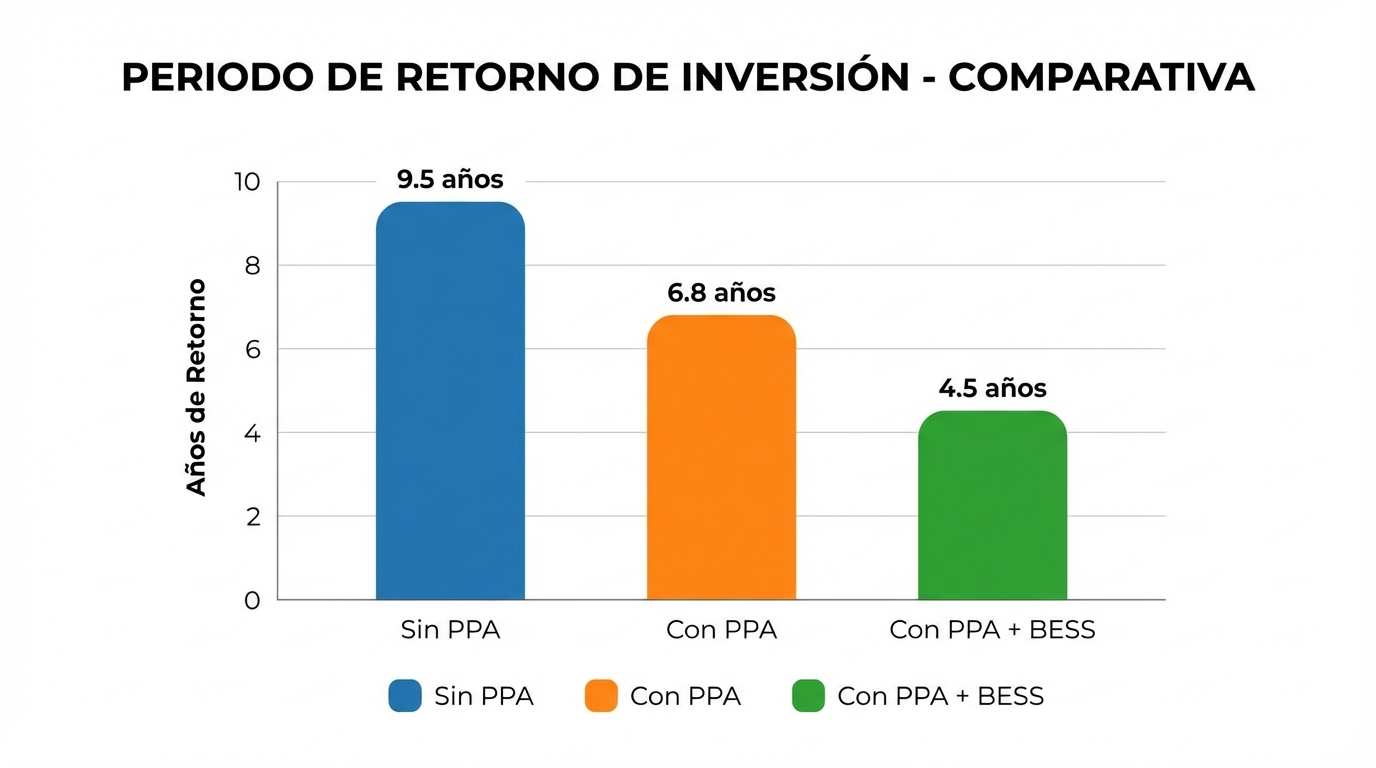

3. Escenario con PPA: Estabilidad vs Upside

Un PPA (Power Purchase Agreement) es un contrato de venta de energía a largo plazo (10-15 años) con un off-taker (generalmente una comercializadora o gran consumidor industrial).

Ventajas del PPA

- Precio fijo garantizado: elimina el riesgo de precio de mercado

- Financiación más barata: los bancos valoran la estabilidad del cash flow

- ROI predecible: facilita la planificación financiera

Desventajas del PPA

- Precio de captura menor: los PPAs suelen pagar 5-10 €/MWh menos que el pool promedio

- Rigidez comercial: no puedes aprovechar picos de precio

- Riesgo de contraparte: si el off-taker quiebra, pierdes el contrato

Mismo caso con PPA a 40 €/MWh

- Ingresos anuales: 17.500 MWh × 40 €/MWh = 700.000 €

- Flujo de caja libre (equity): ~300.000 €/año

- Payback: 1.650.000 / 300.000 = 5,5 años

El payback aumenta 1 año, pero la certidumbre del flujo de caja reduce el riesgo del proyecto. Para fondos de infraestructura conservadores, el PPA es preferible aunque sacrifique algo de ROI.

4. Impacto de la hibridación (BESS)

Añadir un sistema de baterías (BESS) a tu planta fotovoltaica puede mejorar el ROI si:

- Arbitraje de mercado: compras energía barata (o la guardas de tu propia producción) y la vendes en horas de mayor precio

- Servicios auxiliares: participas en mercados de regulación secundaria (aFRR) con ingresos adicionales de 50-150 €/MW/día

- Reducción de curtailment: evitas perder producción en horas de saturación de red

Caso: Planta 10 MWp + BESS 2 MW / 4 MWh

- CAPEX BESS adicional: 1,2 M€ (300 €/kWh)

- Inversión total: 6,7 M€

- Ingresos adicionales por arbitraje: +100.000 €/año (conservador)

- Ingresos por servicios de red: +80.000 €/año

Nuevo flujo de caja (sin PPA):

- Ingresos totales: 787.500 + 100.000 + 80.000 = 967.500 €

- Flujo de caja libre (equity): ~480.000 €/año

- Inversión equity: 2,01 M€

- Payback: 2.010.000 / 480.000 = 4,2 años

Resultado: El BESS puede mantener o incluso mejorar el payback si se opera correctamente, aunque añade complejidad operativa y riesgo de degradación de baterías.

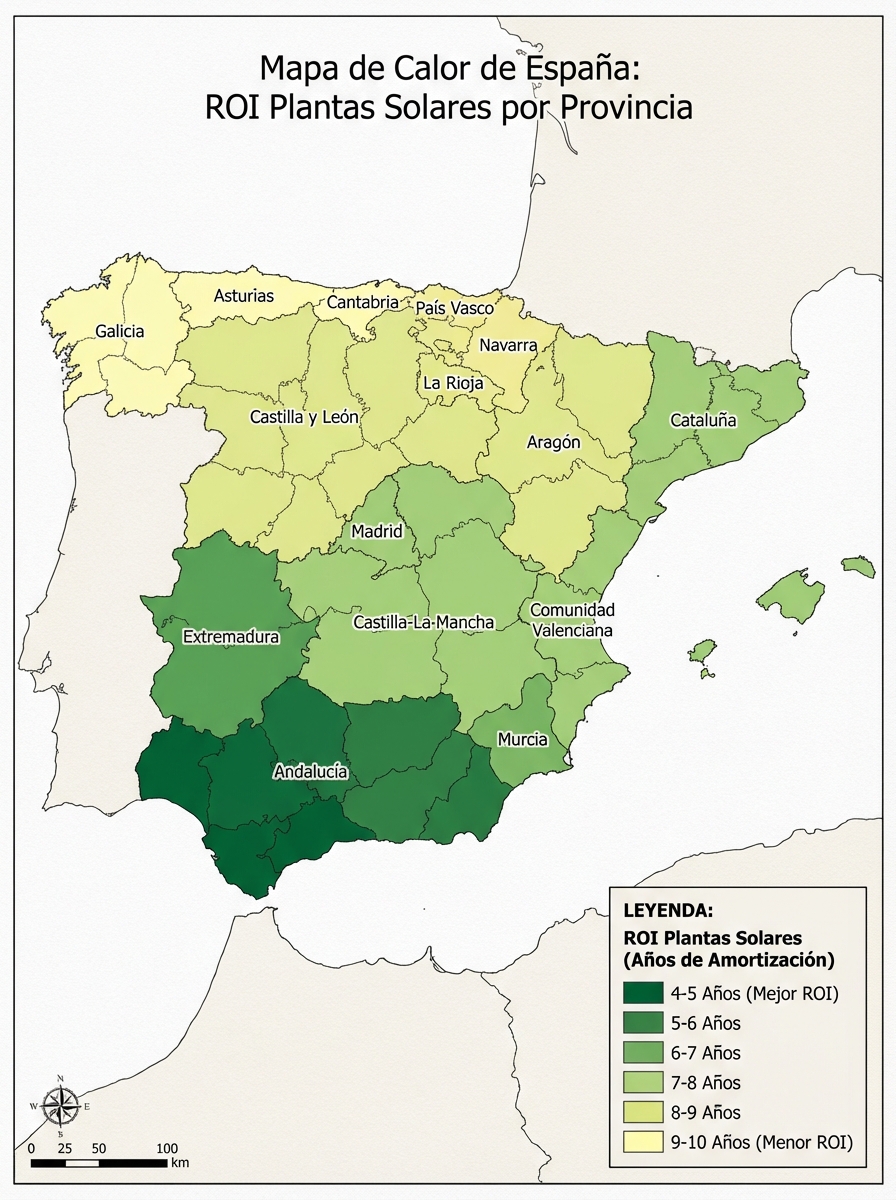

5. ROI según zona climática en España

No todas las regiones de España tienen el mismo potencial de retorno. La irradiancia solar varía significativamente entre el norte y el sur:

| Zona | Irradiancia GHI (kWh/m²/año) | Producción específica (kWh/kWp) | Payback estimado |

|---|---|---|---|

| Andalucía (Sevilla, Málaga) | 1.900 - 2.000 | 1.750 - 1.850 | 4-5 años |

| Extremadura (Badajoz) | 1.850 - 1.950 | 1.700 - 1.800 | 5-6 años |

| Castilla-La Mancha (Albacete) | 1.800 - 1.900 | 1.650 - 1.750 | 5-6 años |

| Aragón (Zaragoza) | 1.700 - 1.800 | 1.550 - 1.650 | 6-7 años |

| Galicia (A Coruña) | 1.400 - 1.500 | 1.300 - 1.400 | 8-10 años |

Lección clave: Una planta en Sevilla puede tener un ROI un 30-40% superior a una planta idéntica en Galicia, simplemente por las horas de sol disponibles.

6. Casos reales: Análisis de plantas en operación

Validemos estos cálculos con datos de plantas reales monitorizadas en PV Maps:

Caso A: Planta Francisco Pizarro (590 MWp, Cáceres)

- Año de COD: 2022

- CAPEX estimado: ~300 M€ (508 €/kWp)

- Producción primer año: 1.050 GWh

- Precio medio capturado (2022-2023): ~60 €/MWh (mercado alto)

- Payback estimado: 5-6 años (beneficiado por precios altos post-crisis)

Caso B: Planta mediana en Sevilla (25 MWp)

- Año de COD: 2024

- CAPEX: 14 M€ (560 €/kWp)

- PPA firmado: 38 €/MWh a 12 años

- Payback estimado: 7 años

Conclusión: Las plantas que entraron en operación durante 2022-2023 se beneficiaron de precios de mercado extraordinarios, reduciendo su payback a 4-5 años. Las plantas post-2024 con PPAs conservadores están viendo paybacks de 6-8 años.

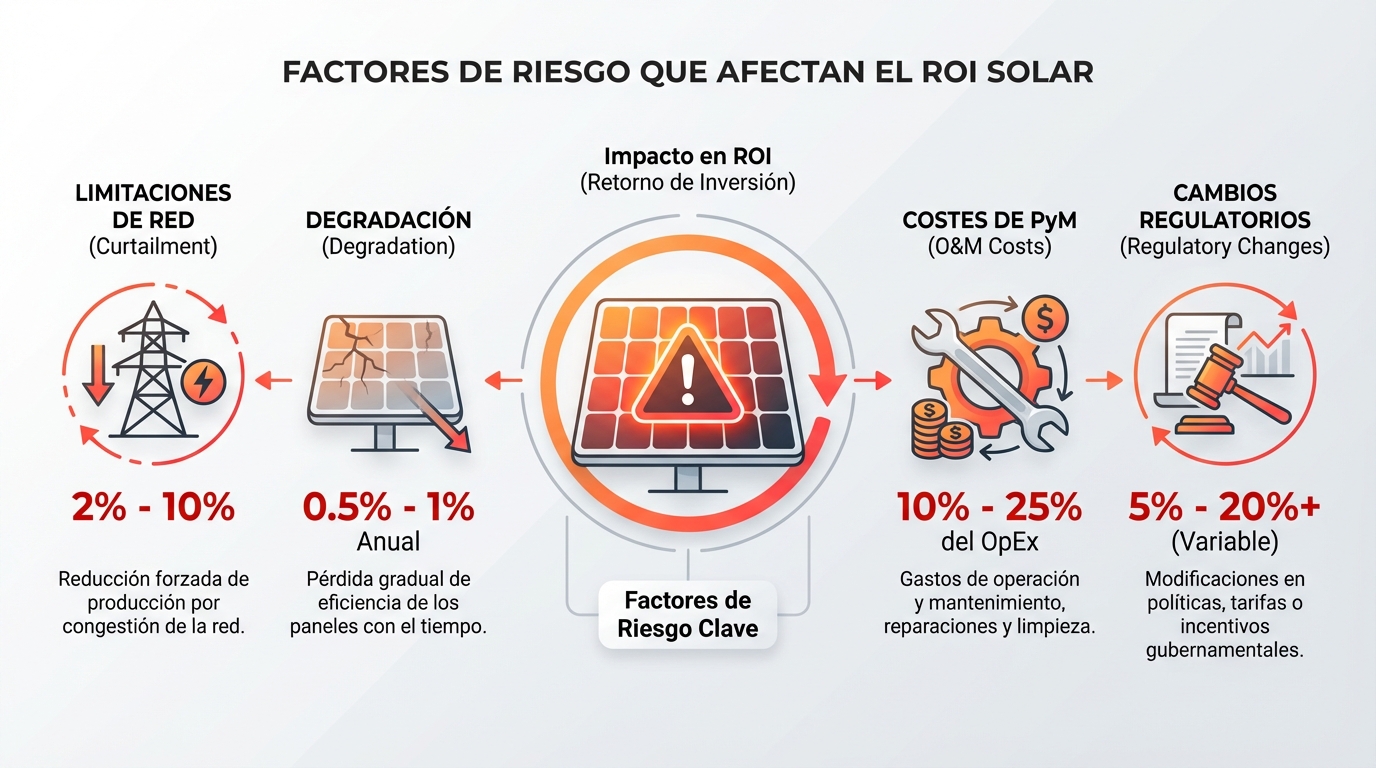

7. Factores que pueden arruinar tu ROI

No todo es irradiancia y precio de mercado. Estos factores pueden alargar tu payback significativamente:

1. Curtailment (Reducción Forzada de Producción)

En zonas con saturación de red (Extremadura, Castilla-La Mancha), el operador del sistema puede ordenar reducir tu producción. Plantas en nudos saturados han reportado pérdidas del 5-10% de producción anual por curtailment.

2. Degradación Acelerada

Los paneles se degradan un ~0,5%/año de forma natural, pero si compras paneles de baja calidad o hay problemas de instalación, la degradación puede ser del 1-2%/año, reduciendo ingresos futuros.

3. Costes de O&M Subestimados

Muchos modelos financieros asumen 8-10 €/kWp/año en OPEX, pero plantas mal diseñadas (accesos difíciles, inversores problemáticos) pueden superar los 15 €/kWp/año.

4. Cambios Regulatorios

Nuevos cargos por capacidad, peajes de red o cambios en el régimen de acceso pueden impactar la rentabilidad. En 2025, se introdujeron nuevos peajes que redujeron márgenes un 2-3%.

8. Herramientas para calcular tu ROI

Calcular el ROI manualmente en Excel es tedioso y propenso a errores. En PV Maps, ofrecemos:

- Simulador de ROI: Introduce tus datos (CAPEX, OPEX, zona, financiación) y obtén un payback estimado

- Monitorización en tiempo real: Compara tu producción real vs. estimada para validar tus proyecciones

- Análisis comparativo: Benchmarking con plantas similares en tu región

¿Quieres calcular el ROI de tu proyecto? 👉 Accede al simulador de ROI

9. Conclusión: ¿Vale la pena invertir en fotovoltaica en 2026?

La respuesta corta es: sí, pero con matices.

Escenarios favorables (payback 4-6 años):

- Plantas en Andalucía, Extremadura o Castilla-La Mancha

- CAPEX optimizado (< 550 €/kWp)

- PPA firmado a > 38 €/MWh o acceso a mercado spot con gestión activa

- Financiación favorable (< 5% de interés)

Escenarios a evitar (payback > 10 años):

- Plantas en zonas de baja irradiancia sin ayudas

- Nudos con alto curtailment sin compensación

- CAPEX inflado por sobrecostes de conexión a red

- Proyectos sin estudios de viabilidad técnica rigurosos

El ROI de una planta fotovoltaica en España sigue siendo competitivo, pero la diferencia entre un buen proyecto y un mal proyecto puede ser de 3-4 años de payback. La clave está en hacer un due diligence técnico exhaustivo, modelar correctamente los flujos de caja y monitorizar el rendimiento real desde el primer día.

¿Necesitas asesoramiento para tu inversión solar? Contáctanos para un análisis personalizado o explora nuestro inventario de plantas en operación para benchmarking.